Рубрики

- Общество

- Происшествия

- Культура и искусство

- Экономика

- Политика

- Спорт

- Кроме того

- Интервью

- Медицина

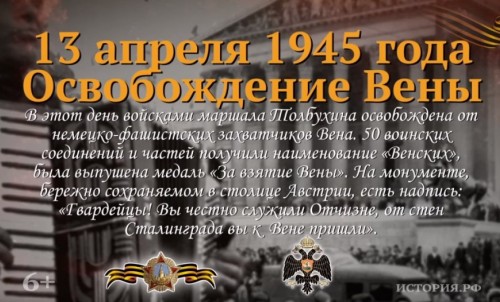

- Памятные даты

- Конкурсы

- Выборы

- Образование

- ЖКХ

- Сельское хозяйство

- ГИБДД

- Пожарная безопасность

- Туризм

- Семья

- Молодежь

- Коми войтыр

- Старшее поколение

- Безопосность

- Экология

- Противодействие коррупции

- Будь бдителен!

- Опрос

- Документы редакции

Популярные материалы

Фотогалерея

Все о декларировании дохода

При Удорском филиале общественной приемной Главы Республики Коми прошла «прямая линия» по теме: «Декларирование доходов, полученных от продажи имущества. Основные изменения в налоговом законодательстве на 2016 год».

В ходе мероприятия поступило много вопросов, некоторые из них публикуем в нашей информационной статье.

Вопрос: До какой суммы дохода мне будет на работе предоставляться стандартный вычет на ребенка с этого года?

Ответ: С месяца, когда доход сотрудника, исчисленный нарастающим итогом с начала года и облагаемый НДФЛ по ставке 13%, станет больше 350 тыс. руб., работодатель прекратит предоставлять стандартный вычет на ребенка. Ранее согласно пп.4 п.1 ст.218 НК РФ до 1 января 2016 г. лимит составлял 280 тыс. руб.

Вопрос: Изменились ли вычеты в отношении детей-инвалидов с этого года?

Ответ: Величина вычета зависит от того, кто обеспечивает ребенка-инвалида. Родитель, усыновитель, жена или муж родителя может получить 12 тыс. руб., а приемный родитель, опекун, попечитель, жена или муж приемного родителя - 6 тыс. руб. Ранее в силу пп. 4 п. 1 ст. 218 НК РФ до 1 января 2016 г. вычет был равен 3 тыс. руб. Новые размеры применяются и в отношении вычетов на детей-инвалидов в возрасте до 18 лет, а также учащихся по очной форме, аспирантов, ординаторов, интернов, студентов в возрасте до 24 лет, если они являются инвалидами I или II группы.

Вопрос: Есть ли изменения налогового законодательства при продаже имущества с 2016 года?

Ответ: Напомним, доходы физлица - налогового резидента РФ от продажи недвижимости не облагались НДФЛ, если срок нахождения объекта в собственности составлял три года и более. При этом было неважно, каким образом данный объект получен. С 1 января 2016 г. срок нахождения объекта в собственности теперь будет составлять 5 лет, за исключением, когда физическое лицо приобрело недвижимость следующим образом: унаследовало от членов семьи или близких родственников, получило в дар от членов семьи или близких родственников, в результате приватизации, в результате передачи физлицу как плательщику ренты имущества по договору пожизненного содержания с иждивением. По данным способам приобретения недвижимости срок остался прежним - 3 года. Любым другим способом полученная недвижимость, которая, находилась в собственности менее 5 лет, будет облагаться НДФЛ. Для случая, когда доход от продажи недвижимости меньше 70% кадастровой стоимости объекта, определенной по состоянию на 1 января года, в котором зарегистрирован переход права собственности, предусмотрены особенности. В такой ситуации доходом, облагаемым НДФЛ, признается 70% кадастровой стоимости объекта недвижимости на указанную дату. Положения ст.217.1 НК РФ применяются в отношении объектов недвижимости, приобретенных в собственность после 1 января 2016 года. Новые правила, как и действовавшие ранее, не распространяются на недвижимость, которая непосредственно использовалась в предпринимательской деятельности. Вопрос: В какие сроки необходимо уплатить налоги за 2015 год? Ответ: Сроки уплаты по налогу на имущество физических лиц, транспортному и земельному налогам за 2015 год - не позднее 1 декабря 2016 года.

Вопрос: Можно ли сдать налоговую декларацию 3-НДФЛ в «Личном кабинете налогоплательщика для физических лиц»?

Ответ: Да можно, с 1 июля 2015 г. в Налоговом кодексе РФ закреплено право представления налоговых деклараций в инспекцию в электронном виде через интерактивный сервис «Личный кабинет налогоплательщика». Физические лица могут бесплатно получить усиленную неквалифицированную электронную подпись и с помощью ее направлять декларации с приложениями и другие документы по налогу на доходы физических лиц по форме 3-НДФЛ в адрес Инспекции.

Вопрос: Могу ли я получить социальные вычеты на работе? Ответ: Да, можно, сотрудник должен подать работодателю уведомление о подтверждении права получить социальные вычеты, выданное инспекцией. Вычеты на лечение и обучение налоговый агент предоставляет начиная с месяца, когда к нему обратился работник (п.2 ст.219 НК РФ). Ранее вычеты на лечение и обучение налогоплательщик мог получить, только обратившись в инспекцию. Вопрос: Будут ли с этого года предоставляться дополнительные формы налоговой отчетности в налоговые органы?

Ответ: Да, работодатели должны ежеквартально отчитываться по НДФЛ. Налоговые агенты обязаны в течение месяца, следующего за первым кварталом, полугодием и девятью месяцами, подавать в инспекцию расчет исчисленных и удержанных сумм НДФЛ. Расчет за год подается не позднее 1 апреля следующего года. В расчете отражается обобщенная информация по всем физлицам: суммы начисленных и выплаченных им доходов, предоставленные им вычеты, исчисленные и удержанные суммы налога, а также другие данные, которые нужны для определения суммы НДФЛ. ФНС утвердила форму 6-НДФЛ, по которой подается расчет, порядок ее заполнения, а также формат представления в электронной форме. Расчет подается в электронной форме. Однако если число физлиц, получивших доходы от налогового агента за год, составляет до 25 человек, то он может направить этот документ на бумажном носителе.

Вопрос: В 2015 году я продал имущество, которое было в собственности менее 3-х лет, в какие сроки я должен отчитаться?

Ответ: Декларацию по форме 3-НДФЛ за 2015 год с указанием доходов от продажи имущества необходимо представить в налоговый орган по месту своего учета в срок не позднее 30 апреля 2016 года. При этом к декларации необходимо приложить копии документов, подтверждающих стоимость реализации имущества, либо, при уменьшении суммы своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением указанного имущества - копии документов, подтверждающим сумму расходов на приобретение и копии документов, подтверждающих стоимость реализации имущества.

Людмила Маркова,

старший эксперт Удорского филиала общественной приемной Главы Республики Коми.

ПОХОЖИЕ МАТЕРИАЛЫ

КОММЕНТАРИИ

Оставить комментарий